La fattura IVA RR – di cosa si tratta?

L’obbligo di emettere la fattura IVA RR deriva dalla legge sull’imposta sul valore aggiunto (IVA). È disciplinato negli articoli 115-118 di questa legge.

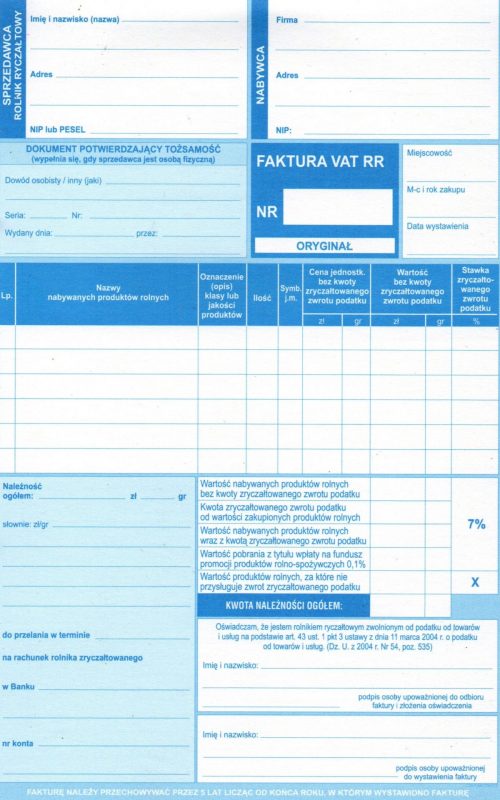

Si tratta di un metodo di rimborso dei costi per gli agricoltori (compresi gli apicoltori) che sostengono l’IVA sugli acquisti di materiali. In termini semplici, il punto di acquisto paga all’apicoltore un prezzo maggiorato del 7%, e successivamente l’Agenzia delle entrate restituisce questa differenza al punto di acquisto. Quindi, in ultima analisi, l’apicoltore riceve dal bilancio statale un extra del 7% del valore dei prodotti agricoli venduti.

Le condizioni sono le seguenti:

1) Si deve essere un agricoltore forfettario (spiegazione successiva su chi è).

2) Il punto di acquisto deve emettere una fattura IVA RR (con tutti i dati necessari).

3) Il pagamento deve avvenire su un conto bancario entro 14 giorni.

Un agricoltore forfettario è chiunque produca qualsiasi prodotto agricolo per conto proprio, ma non è un agricoltore professionista che tiene una contabilità aziendale per la propria azienda agricola. Non ha importanza se si percepiscono altri redditi, ad esempio da pensione, pensione di anzianità o contratto di lavoro. È abbastanza naturale percepire tali redditi, poiché se non si è un agricoltore professionista, non si è in grado di sostenersi unicamente con l’agricoltura. Non ha neanche importanza se si possiede terreni agricoli o se si è assicurati presso il KRUS (Fondo pensione e assicurazione malattia degli agricoltori).

L’accettazione della fattura IVA RR non comporta l’obbligo di versare alcuna imposta. Non è necessario dichiararla o segnalarla da nessuna parte. Non va inserita nelle dichiarazioni fiscali annuali. L’unico obbligo dell’apicoltore è conservare tale fattura per 5 anni.

Naturalmente, c’è la possibilità di vendere il propoli senza la fattura IVA RR e senza bonifico bancario. In tal caso, però, il venditore perde il rimborso dell’IVA forfettario del 7% (con i prezzi del propoli del 2021, questo ammonta a circa 15 PLN/kg) e l’acquirente dovrebbe pagare il 2% di imposta sulle operazioni giuridiche civili. Questo è quindi molto meno vantaggioso per entrambe le parti.